Ramón Castro Pérez.- Cada año, el primer lunes de octubre está reservado para la educación financiera, por lo que nos hallamos en fechas próximas a su celebración. Será, entonces, cuando se lleven a cabo numerosos actos, promovidos por instituciones (públicas y privadas), que nos recordarán la importancia de contar con una sociedad formada en finanzas básicas.

Como en todo, no obstante, también tendrán voz sus correspondientes negacionistas. Sin irnos a los extremos, encontraremos opiniones contrarias a incluir otra capa más de conocimiento en el acervo del saber que todo ciudadano debe llevar consigo. No será mi caso. Es más, pretendo aportar algunas razones por las cuales un buen nivel de conocimientos, actitudes y, a la postre, prácticas financieras, es deseable.

Sin pretenderlo, tienen ustedes el contenido del concepto «educación financiera» en el párrafo anterior: hablamos de conocimientos (por ejemplo, qué es la inflación o qué es el tipo de interés) pero, además, de actitudes (debo preguntarme si es adecuado cierto gasto, cierto nivel de endeudamiento, si debo ahorrar o si considero indagar otras ofertas antes de decidir). Y, como resultado, la consecuencia lógica de adquirir conocimientos y trabajar actitudes: tomar decisiones financieras adecuadas (o buscar ayuda).

Es por esto por lo que, en mi opinión, la educación financiera pretende brindar las herramientas necesarias para tomar decisiones financieras adecuadas o, al menos, para evitar aquellas que puedan hundirnos la vida o suponernos un problema importante. Si nuestro conocimiento no está, finalmente, a la altura de la disyuntiva que se nos presenta, nos ayudará a ser conscientes de la necesidad de buscar consejo.

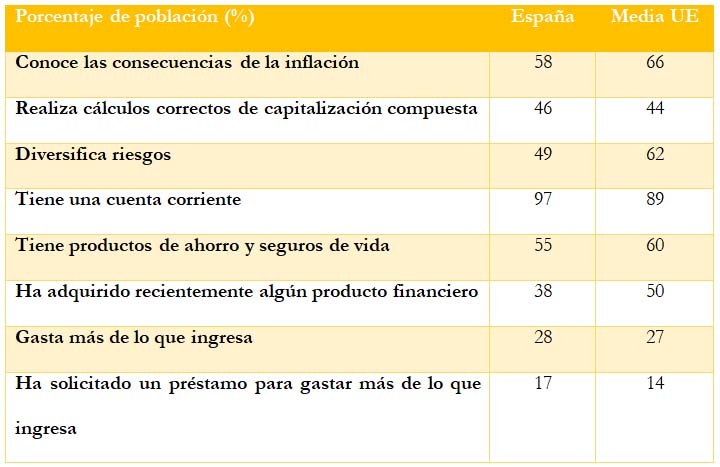

En nuestro país (a la espera de los resultados que arroje la Encuesta de Competencias Financieras [ECP] que se realiza este año), en cuanto a educación financiera, nos hallamos cerca de la media europea (un poco por debajo). En el cuadro siguiente, pueden observar los resultados de la ECP del año 2016:

Parece razonable desear un mayor grado de educación financiera, tanto para elevar los porcentajes anteriores en sí, como para habitar en la zona alta de la distribución europea. Ahora bien, ¿por qué es necesario? Dicho de otra manera ¿por qué razón deben emplearse recursos públicos en este asunto? Y, más allá ¿por qué debe incluirse la educación financiera en la escuela?

¿Por qué es necesaria la educación financiera?

Si la educación financiera implica un mayor conocimiento de las características de los productos financieros (riesgo, tipo de interés, plazo, liquidez, fiscalidad, etcétera), no resulta aventurado afirmar que, cada vez, existirán menos productos «malos» (no adecuados para nuestros intereses como particulares). Es decir, el conocimiento desplazará todo aquello que sea desaconsejable para nosotros y que, lamentablemente, ha sido protagonista en los últimos años (véanse, por ejemplo, el caso de las «acciones preferentes» o el de las tarjetas «revolving»). Por otra parte, una de las consecuencias positivas de la educación financiera sobre la población es que se observan comportamientos que suelen darse en otros ámbitos del consumo: comparamos precios y productos (lo hacemos cuando queremos comprar ropa, un automóvil o un ordenador), lo que conducirá a incrementar la competencia en el sistema financiero.

Una mayor educación financiera brinda a la población la oportunidad de recabar en una mayor variedad de productos en los que depositar su ahorro y, por tanto, fomenta lo que denominamos inclusión financiera, es decir, el acceso de las personas al sistema financiero bajo un abanico amplio de productos. A mediados del año pasado, unos nueve millones de personas contaban con un plan de pensiones y, aproximadamente, unos doce millones participaban en algún fondo de inversión.

¿Por qué razón deben emplearse recursos públicos en este asunto?

En la literatura económica, suele hablarse de la educación financiera como un bien colectivo. Esto es así porque, además de los beneficios individuales que recaen sobre la persona que posee estos conocimientos y actitudes (y las pone en práctica), puede provocar efectos positivos en la sociedad en su conjunto. Así ocurre si hablamos de un sistema financiero más inclusivo o de una mejor calidad de los productos financieros o de un comportamiento más ético de las entidades financieras. Estos efectos positivos no son los únicos. Por ejemplo, un conocimiento más profundo, por parte de la sociedad, del binomio rentabilidad-riesgo puede conducir a una menor frecuencia en la aparición de burbujas financieras. Estas no son deseables por dos razones básicas: de un lado, desplazan al resto de productos financieros, ya que el público sólo desea invertir en el bien soporte de la burbuja, el cual promete rentabilidades muy altas; de otro, su inevitable explosión generará pérdidas cuantiosas entre un número muy alto de personas, que no pudieron salir a tiempo de la misma (las consecuencias sobre el sobre endeudamiento privado pueden ser enormes). Si, como ocurrió en nuestro caso, la burbuja (inmobiliaria) acapara una parte importante de la actividad económica, los efectos serán aún más dañinos, extendiéndose al resto de sectores.

Por otra parte, el hecho de que la población ostente un nivel adecuado de educación financiera puede ayudar, en parte, a que las decisiones de política económica se entiendan mejor. Desde este punto de vista, el Gobierno de turno no tendría que realizar piruetas acrobáticas cada vez que pretende acometer reformas económicas. Sirva como ejemplo el asunto de las pensiones, sobre el que existe un problema financiero. Unos dirán que se trata de ajustes «finos», otros afirmarán que es grave, pero lo que está claro es que tenemos un problema financiero con las pensiones. Las soluciones al mismo (o las reformas, si se las quiere denominar así) serían más fáciles de explicar si cambiáramos las trincheras por el conocimiento. Algo parecido ocurre con la inflación y la indexación de salarios públicos o con el precio de la luz (si miramos las hemerotecas, comprobaremos los discursos cambiados).

Por todo ello, sí que parece haber motivos para considerar a la educación financiera como un bien colectivo, tanto por inferir efectos positivos en terceros como por evitar los negativos.

¿Por qué debe incluirse la educación financiera en la escuela?

Llegamos al punto con mayor número de espinas. Actualmente, pocos dudan de las bondades de la educación financiera. Sin embargo, su inclusión como materia en las escuelas no cuenta con tanta aceptación. Cierto es que, bastante maltrecho está ya nuestro sistema educativo como para introducir otra materia adicional. El currículo educativo es amplio y rígido y no podemos pretender que nuestros adolescentes estén en las escuelas mañana y tarde. Además, todas las materias son importantes, pues todas son conocimiento y enriquecen a la persona. Si la educación financiera es necesaria en estas etapas, tenemos dos posibilidades para introducirla: como materia optativa o de manera transversal.

Antes de abordar el asunto de la implantación, sí me gustaría proporcionar algunos argumentos a favor de su presencia en las aulas. En primer lugar, cultiva actitudes al poner en el lugar correcto el ciclo vital y la necesidad de ahorro. Es algo que nos enseñaron en las casas desde bien pequeños: el ahorro es necesario y, ahora más que nunca, la vida es muy larga para la gran mayoría (la longevidad es un regalo de estos tiempos). En segundo lugar, proporciona herramientas que permiten que el adolescente levante escudos ante productos no adecuados para ellos, como son las apuestas. Con una correcta comprensión del concepto de riesgo (varianza, coeficiente de variación), se reduce la exposición a este tipo de actividades. Aquí, encontraríamos una aplicación inmediata de la educación financiera entre jóvenes. Muchos de ellos, además, pretenden en apenas dos, tres o cuatro años, irse a estudiar fuera de sus localidades, momento en el que se tendrán que enfrentar a la gestión de un presupuesto personal modesto que tiene que dar para, cada día más, demasiadas cosas (buena simulación para la vida «real»).

No parece, tampoco, buena idea retrasar la formación financiera para cuando nuestros adolescentes sean personas maduras y se enfrenten a la decisión de solicitar una hipoteca, por ejemplo. Estas disyuntivas, cuando aparecen, lo hacen motivadas por situacionespersonales (me independizo, me caso, me voy a vivir en pareja, me divorcio, voy a tener gemelos, etcétera) que, normalmente, no pueden esperar. En ese momento, parece complicado parar el reloj y decir: «un momento, antes tengo que adquirir educación financiera». Parece poco probable que así se haga, por lo que las decisiones a tomar se realizarán en base a los conocimientos que uno tenga asimilados en el pasado.

Para terminar con algunas de las razones, poder realizar cálculos con tipos de interés, comprender las consecuencias de la inflación, ser conscientes del horizonte temporal de la vida, entender la relación entre la rentabilidad y el riesgo, saber qué es la diversificación y comprender lo que se lee en la prensa económica, parece algo saludable y deseable, incluso entre la población entre 14 y 17 años.

Si, finalmente, se llega al acuerdo de que la educación financiera es necesaria en las aulas, caben, como adelanté unas líneas más arriba, dos posibilidades: introducirla como materia transversal o como una asignatura específica. Optar por la primera vía implica impartir contenidos financieros en el resto de materias. De esta forma, se trabajarán los conceptos anteriores en Lengua, Matemáticas, Griego, Historia, Física, Psicología, Música, Filosofía, Inglés, Francés, Tecnología, Plástica, Latín, Química, Biología, Educación Física, … y, también, en Economía. Todos los currículos de todas las materias se actualizarán para incluir la educación financiera en sus temarios y sus contenidos serán impartidos por los respectivos docentes. Honestamente, esta opción no parece la más adecuada, pues requeriría desplazar contenidos que actualmente se imparten en esas materias y sustituirlos (en el mejor de los casos, adaptarlos) por otros en los que se contemple el trabajo con alguna variable financiera. Además, exigiría que el docente especialista aplicase correctamente los contenidos financieros, por lo que, si no cuenta con formación, debería adquirirla previamente. Por todo ello, me inclino a pensar que introducirla de este modo sería equivalente a devaluarla. La transversalidad de un sistema educativo requiere de una transformación profunda y de un cambio en la cultura organizacional que trasciende a toda su estructura y que la afecta integralmente.

Una opción intermedia (entre la transversalidad y la optatividad) es la que proporcionan programas como el liderado por el Banco de España y la Comisión Nacional del Mercado de Valores (Finanzas para todos). Estos programas son adoptados voluntariamente por las escuelas, por lo que conforman una solución complementaria de utilidad para los centros educativos que deciden llevarlo a cabo.

La alternativa de incluirla como materia optativa, en mi opinión, parece más efectiva. Lo sería en mayor grado si no se limitara a una modalidad de ESO o Bachillerato ni se adscribiera a una edad en concreto. Tal vez lo idóneo sería configurarla como una optativa con capacidad para ser elegible durante la etapa educativa. Sus contenidos pueden enseñarse a los quince años o a los diecisiete (incluso el riesgo y la diversificación pueden explicarse a los catorce). Desde mi experiencia, puedo decirles que adolescentes de cuarto curso de ESO pueden confeccionar con éxito el cuadro de amortización de un préstamo. Y créanme cuando les digo que abren los ojos como un animal deslumbrado en mitad de la noche por un automóvil cuando suman los intereses que generan las «revolving», con su cuadro de amortización, lento, casi eterno. Olvidarán la técnica (como se olvidan los elementos de la tabla periódica) pero, con suerte, sólo necesitarán un repaso antes de tomar ciertas decisiones en el futuro.

Ramón Castro Pérez es profesor de Economía en el IES Fernando de Mena, en Socuéllamos, Ciudad Real.

Actualmente, es impensable e imposible:

Explicar qué es una “hipoteca”, implica explicar qué es y cuánto se paga por el ITPyAJD… y claro, el estudiante igual se plantea si es o no es un robo

Explicar qué es un valor mobiliario, implica explicar qué tributa en el IRPF AL 30%… … y claro, el estudiante igual se plantea si es o no es un robo

Explicar qué es una plusvalía de la venta de acciones , implica que tribute como tribute y si se obtiene en menos de un año, tributa como tributa… … y claro, el estudiante igual se plantea si es o no es un robo.

Esto, si nos ceñimos a la educación financianciera,.. pero si ya nos metemos en educación de hacienda pública y economia… explicar qué es la deuda pública, su relación EL PIB anual, el coste del trabajador como coste de producción, y cosas así que son BÁSICAS, obviamente implicaría dotar a los estudiantes y votantes de conocimientos simples de entender -pero ocultados deliberadamente- cuya consecuencia sería el fin definitivo de la izquierda, tora vez que se entendería mejor porqeué cada vez que gobiernan, quiebran España.

Pero vamos, que si! Que es de desear dotar a los estudiantes de estas habilidades.

Excelente explicación

Y es que fomentar en las escuelas la cultura del ahorro, del uso responsable y la planificación económica es esencial para que las futuras generaciones sepan gestionar la economía.

No olvidemos que los países con mejor formación en esta área como son Países Bajos, Reino Unido o Suecia, tuvieron repercusiones más leves frente a la Gran Recesión del 2008……

Islandia…

Reino Unido disturbios…

No les afecto la crisis…

Cuanta chorrada.