Ramón Castro Pérez.- En esta segunda (y última) parte del artículo dedicado a pensiones, extraeremos algunas consecuencias de lo analizado en la primera y reflexionaremos sobre las evidentes tensiones que amenazan a nuestro sistema de pensiones. Por último, trataremos de ver qué alternativas existen.

Si recuerdan, habíamos dejado a Elena, recién jubilada a sus 66 años, con una pensión de 2 202,57 euros mensuales, a razón de 14 pagas al año. Esta misma mañana me decían mis alumnos de segundo de ESO (a los cuales mando un saludo desde aquí) que, a Elena, se le había quedado una buena pensión (a mí también me lo parece, por lo que no puedo estar más de acuerdo).

Hablemos, pues, de generosidad. Comencemos hablando de lo que se conoce como tasa de sustitución (también llamada tasa de reemplazo). Esta tasa compara la pensión de jubilación con el último sueldo percibido, aunque también podríamos compararla con el sueldo medio de los últimos años. Conocemos las bases de cotización de Elena, pero no su sueldo. De todas formas, es fácil calcularlo y será una cifra similar. Así las cosas, supondremos que el último sueldo de Elena era de 3 130 euros. En tal caso, la tasa de sustitución es igual a:

2 202,57 / 3 130 = 70%

Es decir, Elena va a cobrar una pensión de jubilación cuyo importe es el 70% de su último sueldo. Ignoro qué les parecerá este porcentaje, pero el caso es que es de los más altos del mundo (la media para los países de la OCDE se sitúa en el 49%, mientras que, para el caso de España, está en el 72,3%) lo cual dice mucho (y bien) de la generosidad de nuestro sistema de pensiones (pueden consultar el informe aquí: https://doi.org/10.1787/b6d3dcfc-en)

—Así que, de media, se pierde un 30% de renta al dejar de trabajar ¿es así?

—¡Eso es! El retiro le costará a usted, de media, un 30%

No está mal, la verdad, teniendo en cuenta que, para muchos de nosotros, trabajar nos cuesta dinero (hay que desplazarse, comer fuera en ocasiones, vestirse para la ocasión, etcétera) y todos esos gastos desparecerán (afortunadamente) con la jubilación (ojo, que otros vendrán).

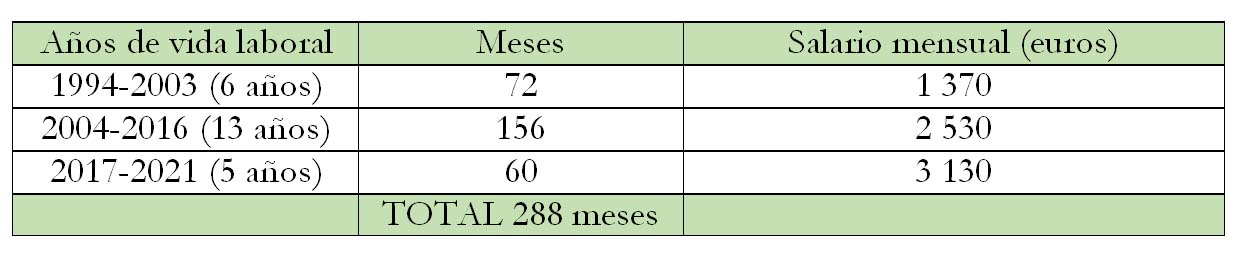

No obstante, miren ustedes, ya que estamos ¿por qué no calcular la tasa de sustitución teniendo en cuenta la media de los sueldos de los últimos 24 años? Me he tomado la libertad de proponer esos sueldos a partir de las bases de cotización y presentarlos en la siguiente tabla:

Como ven, sólo he incluido los salarios de los últimos 24 años (utilizados en el cálculo de la pensión), así que, haciendo la media ponderada, tendremos el salario medio:

(1370·72 + 2 530·156 + 3 130·60) / 288 = 2 365 euros

Ahora la tasa de sustitución es:

2 202,57 / 2 365 = 93,13%

¿Es generoso nuestro sistema? Apuesto a que sí lo es. Elena se retira y únicamente renuncia a un 7% del sueldo medio recibido en los últimos 24 años. Fabuloso. La alta tasa de sustitución de nuestro sistema de pensiones es uno de sus puntos más destacados.

Sigamos contrastando si es (o no) generoso nuestro buque insignia. Vamos a realizarnos una pregunta: ¿cuánto aportó Elena, a lo largo de su vida laboral, a la Seguridad Social?

Bien seguro que la respuesta se halla en los ficheros de la Seguridad Social. Nosotros no nos vamos a complicar demasiado (recuerden que este es un ejemplo sencillo y que realizamos un ejercicio de simulación ficticio). Lo intentaremos de la siguiente manera:

Aproximadamente, la aportación a la Seguridad Social (hablamos de contingencias comunes) está alrededor del 28% de la base de cotización. Esta aportación es realizada por el asalariado (aproximadamente un 5%) y por la empresa empleadora (aproximadamente un 23%). El caso es que, aporte quien aporte, esta cotización se refiere al trabajador pues es este quien se va a jubilar (¿las empresas se jubilan? no). Desde 1989, estos porcentajes han variado muy poco de tal manera que hemos tenido años al 28,80%, 29,30% y 28,30%. Haciendo cálculos sobre las bases de cotización actualizadas de Elena, resulta que, a lo largo de su vida laboral, su cotización total ronda los 264 000 euros (recuerden que es un ejemplo simplificado). Sí, han leído bien:

—Elena ha aportado a la Seguridad Social 264 000 euros en total.

No entraremos, aquí, en el debate sobre si Elena es quien aporta toda esa cantidad o es la empresa quien aportó la mayor parte, pues lo que importa es que esta cifra se ha aportado en relación a Elena y, por tanto, suponemos que, aporte quien aporte, el sujeto beneficiario es ella.

Pues bien, si dividimos 264 000 euros entre la pensión mensual que recibirá Elena a partir de hoy (que eran 2 202,57 euros), tenemos un resultado aproximado de 120 meses. Todos estos cálculos, evidentemente, atentan contra la más elemental de la matemática financiera, pues deberíamos tener en cuenta un tanto de descuento (no obstante, para no complicar más la exposición, prescindimos del mismo).

¿Qué es lo que tenemos finalmente? Que las aportaciones de Elena dan para pagar su pensión durante 120 meses, es decir, durante 8 años y medio (son 14 pagas al año), justo hasta la edad de 74 años y medio. Expertos, como José Antonio Herce, cifran este período en unos 11 o 12 años (https://www.65ymas.com/economia/herce-todas-las-pensiones-mejores-que-cotizaciones-que-las-han-causado_644_102.html).

—¿Y si Elena vive más?

Esperemos que así sea. De hecho, en la actualidad, la esperanza de vida de las mujeres en Ciudad Real, a los 65 años, está en torno a los 23 años (datos del INE: https://www.ine.es/jaxiT3/Tabla.htm?t=1486&L=0). Esto quiere decir que es muy probable que Elena cobre su pensión durante 22 años o, lo que es lo mismo:

El sistema de Seguridad Social le regala a Elena casi 14 años de pensión. ¿Es (o no) generoso nuestro sistema? Ya lo creo que sí.

—Ya, pero, Dios no lo quiera ¿y si Elena fallece antes de los 75 años? —dirán ustedes.

Sería una desafortunada noticia, ciertamente. En ese caso, su pensión servirá para cubrir las pensiones de aquellos que sí sobrevivan a sus aportaciones. Aquí encontramos otra característica especial del sistema:

El sistema de Seguridad Social es «social», de todos y, lamentablemente, a veces se nos olvida. Queremos seguir cobrando la pensión si nos pasamos de esos 11 o 12 años, pero sentimos que es injusto si no llegamos (en realidad, lo injusto es morirse). Es un sesgo inevitable pues somos humanos y, en función de lo que nos ocurra, desearemos una cosa o la otra. Pero, en el fondo, sabemos que no es razonable. Unos llegarán y se les seguirá ayudando con lo que otros no pudieron disfrutar.

Para terminar de caracterizar la generosidad del sistema, nos queda otro fleco. ¿Recuerdan que para el cálculo de la pensión la Seguridad Social computaba sólo los últimos 24 años? En el caso de Elena, esto le ha venido muy bien. Y puede que también en el suyo, querido lector.

—¿Por qué?

Pues porque, normalmente, cuando arranca una vida laboral se cobra poco y las bases de cotización son pequeñas. Después, a medida que pasan los años y se gana en experiencia y conocimiento, los sueldos van en aumento y se cotiza más. En el caso de Elena fue así y, afortunada ella, las bases de 1 000 euros no entraron en el cálculo de la media de sus bases de cotización. Si lo hubieran hecho, su base reguladora sería más pequeña. Otra muestra de generosidad del sistema.

—¿Seguro?

A decir verdad, esto último es un arma de doble filo porque ¿se preguntan ustedes qué habría pasado si a Elena la despiden a la edad de 61 años? ¿o de 56 años? Visto como funciona nuestro mercado de trabajo, con mucha probabilidad no hubiera vuelto a trabajar y, entre prestación por desempleo y ayudas, sus últimas bases de cotización hubieran sido raquíticas. El resultado: después de toda una vida cotizando, su base reguladora sería mucho más pequeña y, por tanto, también su pensión. Esto le ha ocurrido a mucha gente. Y no es justo ¿no les parece?

*****

Creo que lo de la generosidad del sistema no se puede discutir. Magnífico ¿verdad? Sí. Aunque, en este mundo, existen cosas magníficas que, por una cosa o por otra, no terminan bien. Tenemos miles de ejemplos gracias a la maldita pandemia ¿no creen? Cuánta gente magnífica nos ha dejado, cuántos negocios magníficos han quebrado. El que algo sea espléndido no garantiza que funcione, siempre.

Y esto también le ocurre a nuestro sistema de Seguridad Social. Es magnífico pero, las condiciones ambientales son tan tóxicas, que debiéramos estar en las calles pidiendo a gritos que se reforme. A esto es a lo que dedicamos las últimas líneas de este artículo, las que son más importantes ¿saben por qué? Porque tratan de nuestros hijos.

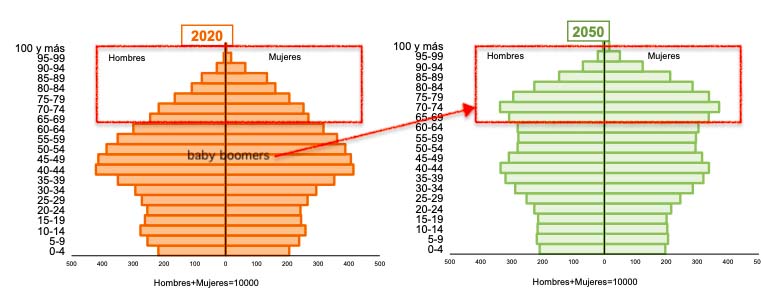

Miren el siguiente gráfico. Corresponde al documento «Proyecciones de población 2020-2070» que elabora el INE (https://www.ine.es/prensa/pp_2020_2070.pdf):

Fuente: Proyecciones de población. 2020-2070. INE.

Actualmente (pirámide de la izquierda), el grupo de personas jubiladas no son el grupo más numeroso de nuestra población. Como pueden ver en el gráfico, sí que lo son los «baby boomers», nacidos entre 1960 y 1975. Esta gran masa de personas (entre las que me encuentro) nos jubilaremos en los próximos años y pasaremos de cotizar (aportar ingresos a la Seguridad Social) a ser perceptores de pensiones de jubilación. Pasaremos a estar en la cima de la pirámide de la derecha, una pirámide cuya base será más estrecha (habrá menos personas para aportar cotizaciones).

Les dejo unas observaciones para reflexionar:

- Actualmente (estamos en la pirámide de la izquierda), el sistema de Seguridad Social tiene un déficit anual de unos 35 000 millones de euros (año 2020). El dato pueden escucharlo de viva voz aquí: https://www.youtube.com/watch?v=ITv2ePcHaMI (minuto 37:00 a minuto 39:00; ¡qué narices! ¡escuchen todo el vídeo!).

- Este déficit, que se está dando ahora, está ocurriendo aun cuando los que aportamos somos más numerosos que los que reciben las jubilaciones. Además, solemos contribuir con bases de cotización altas.

- ¿Cómo se está pagando este déficit? A través de impuestos (IRPF, IVA, IS, …). Impuestos que están para otras cosas (educación, sanidad, carreteras, etcétera). Si sacamos 35 000 millones de estas partidas para pensiones, habrá que buscar recursos por otro lado (nuevos impuestos). También pueden obtenerse estos recursos endeudándonos, pero ya saben, la deuda pública va por el 120% del PIB (¿también la pagarán nuestros hijos?)

- Para el año 2050, los más numerosos no estaremos aportando, sino recibiendo pensiones, las cuales deberían ser altas porque hemos cotizado por bases altas. Y esas pensiones tendrán que ser pagadas por un grupo menos numeroso (fíjense en la pirámide de la derecha) y con sueldos (bases de cotización) más modestos. Imaginen qué va a ocurrir con el déficit actual. Será mucho mayor.

- Adivinen quienes conformarán ese grupo menos numeroso: nuestros hijos.

- ¿Creen ustedes que nuestros hijos estarán dispuestos a destinar lo poco que ganen trabajando a pagar unas pensiones (directamente a través de cotizaciones o indirectamente a través de impuestos) cada vez más altas? El contrato social, la solidaridad intergeneracional podría romperse. De hecho, cada día que pasa, peligra ese contrato porque la citada solidaridad intergeneracional debiera darse en las dos direcciones: de jóvenes a mayores y de mayores a jóvenes.

- Evidentemente, llegará un momento en el que el sistema deba reformarse. Entonces (ya se hace), se hablará de prolongar la edad de jubilación (más años aportando, menos recibiendo) o de tener en cuenta toda la vida laboral (¿recuerdan el efecto de incorporar la base de 1 000 euros de Elena a la media?), por poner algunos ejemplos. Deberá hacerse. Forzosamente, este magnífico sistema se tendrá que adaptar al nuevo entorno.

- Termino ya ¿Podemos cambiar algo? La respuesta es afirmativa. Somos ciudadanos razonables. No somos un pueblo egoísta ¿Qué tal si nos hacemos todos responsables y, desde el primer día de trabajo, conocemos exactamente cuánto estamos aportando al sistema y cuánto percibiremos en caso de jubilarnos? Transparencia y solidaridad. Se tendrán en cuenta las bases de cotización de toda la vida laboral (por un lado, positivo, porque no sufriremos si tenemos un disgusto a los 55 años), se conocerá en todo momento cuánto voy a recibir de pensión, de acuerdo con mi esperanza de vida y podré decidir cuándo me jubilo, aceptando la pensión o seguir trabajando. Ese sistema tiene un nombre (ojo, que es raro y no es una errata): cuentas nocionales. Implica una pensión menor, sí, pero, tres cosas:

- De todas formas, la pensión será menor (porque el sistema actual funciona en un ambiente hostil).

- Los ciudadanos ejerceremos nuestra responsabilidad con toda la información disponible y actualizada y tomaremos las riendas de nuestra pensión. Se acabó aquello de ¿y qué pensión me quedará?

- El sistema de cuentas nocionales resuelve el problema del déficit. Nuestros hijos lo agradecerán y el contrato social (jóvenes pagan pensiones de mayores) seguirá vigente. Ellos lo merecen ¿no creen?

Ramón Castro Pérez ejerce como profesor de educación secundaria, por la especialidad de Economía, en el IES Fernando de Mena (Socuéllamos, Ciudad Real).

Estimado Ramón, en mi opinión el papel lo aguanta todo; los cálculos que usted hace son correctos pero no así las comparaciones o “conclusiones” que en su artículo deja caer.

En España, a los trabajadores normales, no nos permiten tener otro sistema de ahorro para la jubilación, técnicamente si, pero en la realidad por la limitación de los sueldos es imposible, usted dice que en la mayoría de los países de nuestro entorno la gente se jubila con menos del 50 % del salario último (Alemania. Por ejemplo) pero no dice que tienen una “hucha” que es del trabajador para su jubilación o que la base reguladora el el doble que la Española, el mecanismo es distinto. No hablo de los Países Bajos..

Tampoco menciona que en Francia se jubilan antes, con menos años cotizados. Entre Alemania y Francia tenemos un 40 % de europeos.

Quería también indicarle, que en mi opinión existe una continua comparación de nuestro sistema de pensiones con un sistema de ahorro con capitalización. Nada más lejos de la realidad, nuestro sistema se planteó como una necesidad social de justicia social y reparto de bienes/riqueza. Habrá que ser más imaginativo, tendremos que recurrir a otras financiaciones o simplemente aumentar nuestro PIB. Por decir algo.

Podríamos hacer un poco de historia económica de nuestro país y seguramente sería inimaginable para nuestros tatarabuelos pensar ni tan siquiera en una mini jubilación. Pero se consiguió.

Considero que deberíamos de tener más imaginación recurriendo a otros recursos y ajustes, tanto del gasto como de los ingresos. Analizar otras variables y no siempre caer en lo fácil. El papel lo aguanta todo.

Un saludo

Muchas gracias por sus comentarios, Paco. Efectivamente, en otros países existen más pilares, además del público. Aquí tenemos el público y, sobre todo, la vivienda. En mi opinión, transitar hacia un sistema de cuentas nocionales (que no de capitalización) sería positivo por la transparencia que implica y porque el sistema, en sí, estaría equilibrado. Ello no impide que exista un pilar básico que garantice que nadie quede al margen.

Coincido con usted en lo inadecuado de un sistema de capitalización y apuesto por uno de reparto, pero más transparente y sostenible, como son las cuentas nocionales.

De cualquier forma, celebro que exista inquietud y ánimo de hablar sobre un tema tan importante que afecta a todas las capas de la sociedad.

Un cordial saludo.

Buen artículo. No olvidemos que, de acuerdo con los principios contenidos en el art. 41 de la Constitución Española, compete al poder político y a los agentes e interlocutores sociales la responsabilidad de garantizar en el futuro un sistema público de pensiones justo, equilibrado y solidario……

Hay que pagar 50.000 millones de euros de los ERTE y Europa dice que no nos da un euro.

De los 3000 millones que si darán a las Comunidades autónomas le dais el 50% solo a Cataluña.

Con vosotros esto seguirá quebrado.

¡Ya lo creo! ¡Y no es poca cosa! 😉

Le felicito por su artículo y por su buena didáctica.

Pienso que la sostenibilidad del sistema no es posible en términos demográficos tal como nos encontramos ahora. La solidaridad intergeneracional es un mero eufemismo de lo que es en realidad un fraude piramidal.

La política no ha estado a la altura promoviendo la natalidad y lo que nos entra es una inmigración con bajos salarios de media. No cualificada.

Hemos elegido una cultura hedonista y no ha habido reformas estructurales que permitieran un equilibrio del déficit público real. Las cuentas públicas y privadas se hacen muy a corto plazo. Se elige el presente y el ir tirando con algún pelotazo político o económico.

Es el reflejo de una sociedad envilecida paulatinamente gracias a Tele5 y luego a la omnipresente propaganda política.

Llega la pandemia, a los pocos meses la vacuna (posiblemente la tuvieran antes).

El coronavirus afecta especialmente a los mayores que no entraban primeramente entre el sector de la población de riesgo. De hecho, no se aconsejaba su vacunación.

Estas vacunas o experimentos han sido aprobados por un procedimiento de urgencia sin que se hayan podido contrastar científica y sólidamente sus efectos.

Ya tiene usted una solución global y maltusiana al problema de las pensiones.

Pienso mal, y en año y medio en otros asuntos he acertado.

Muchos pensamos esto, no soy un bicho raro por pensar.

La OCDE hoy nos avisa que la pesada losa de nuestras pensiones con una población tan envejecida será practicamente nuestra sentencia de muerte.

Perdón por la extensión del comentario.

Le felicito por su magnífico artículo.

Matizo sobre lo referido a la tercera edad y sobre que nombran población de riesgo. Evidentemente lo era pero se desaconseja su vacunación porque eran imprevisibles los efectos que pudiera provocar una vacunación masiva sin tener en cuenta el historial médico individualizado y porque al ser un sector muy medicado eso haría temeraria su vacunación.

No hace falta ser premio nobel para entender que había que ser prudente. De repente, los criterios cambiaron de forma radical.

El problema del envejecimiento de la población es en general de todo occidente, y eso desequilibra las cuentas públicas evidentemente.

Es un frío análisis el que describo.

El caliente me llevaría a llamar a pasar por las armas a los políticos de los últimos veinte años. Tampoco creo en la justicia.

Preveo que los efectos de la vacunación, los reales nos los ocultaran y evidentemente nuestros mayores se morirán de Covid o de ancianos.

Así se traducirán los acontecimientos en los próximos años.

No me extiendo más.

Gracias por el comentario, Antonio R.

Sin duda, es la productividad (Productividad Total de los Factores o PTF) la que nos sacará de este y de otros muchos atolladeros. Estamos a la espera de que aparezca. Ella nos traería más trabajo, mejores sueldos y, por tanto, más igualdad y una distribución de la renta muy mejorada.

Es lo que tenemos que exigir a nuestros políticos, luces bien largas para instrumentalizar políticas de largo plazo que nos conduzcan hacia la PTF.

¡Un cordial saludo!

¿No existe en Alemania una inversión de la pirámide poblacional parecida a la española?

¿Son las bases reguladoras (los sueldos), como dice otro comentarista, mayores en Alemania u otros países?

¿Se puede solucionar el problema de las aportaciones al sistema de pensiones trayendo mano de obra inmigrante poco cualificada y expulsando a jóvenes españoles con alta cualificación al extranjero? Sin entrar en los problemas de inseguridad y convivencia que se producirían.

¿Es la deuda pública real un 120 del PIB? ¿Qué diferencia hay entre deuda según protocolo de déficit excesivo y pasivos en circulación?

Un cordial saludo.

Gracias por el comentario. En este enlace puede obtener información sobre el sistema de pensiones alemán.

En cuanto a su pregunta sobre la deuda pública, la diferencia entre deuda según PDE y pasivos totales puede encontrarla en la nota metodológica que publica el Banco de España. Ahí podrá usted leer que:

«El concepto de “Deuda elaborada según el PDE” se diferencia principalmente del concepto de “Pasivos totales” en que no

incluye los pasivos de las AAPP en poder de otras AAPP ni los créditos comerciales y otras cuentas pendientes de pago.»

Por último, en cuanto a la inmigración, esta no supone una solución al déficit del sistema pues, como es evidente, también serán perceptores de pensión una vez se jubilen, ya que tendrán derecho a la misma (como todo hijo de vecino).

Lo que sí ayudará realmente a solucionar las tensiones del sistema es la productividad. Sin productividad, estamos perdidos.

Un cordial saludo.

Gracias por el comentario, Censor. En este enlace dispone de información sobre el sistema alemán.

https://www.jubilaciondefuturo.es/es/blog/el-sistema-publico-de-pensiones-en-alemania.html

En cuanto a su cuestión sobre la deuda, puede consultar la nota metodológica que el Banco de España elabora a tal efecto. En la misma, puede leerse que:

«El concepto de “Deuda elaborada según el PDE” se diferencia principalmente del concepto de “Pasivos totales” en que no

incluye los pasivos de las AAPP en poder de otras AAPP ni los créditos comerciales y otras cuentas pendientes de pago.»

https://www.bde.es/webbde/es/estadis/infoest/htmls/notamet_pde.pdf

Por último, en lo que respecta a la inmigración, no es una solución al déficit del sistema pues, como es evidente, quien cotiza será, en un futuro, perceptor de la pensión de jubilación. También ellos obviamente (como todo hijo de vecino).

Si queremos buscar una solución real, tenemos que fijarnos en la productividad. Sin productividad, no hay nada.

Un cordial saludo.

Muchas gracias por el comentario, Censor:

Encontrará usted información sobre el sistema alemán en un documento del blog Jubilación de Futuro, de BBVA, titulado El Sistema Público de Pensiones en Alemania.

En cuanto a su cuestión sobre la deuda, puede consultar la nota metodológica que el Banco de España elabora a tal efecto. En la misma, puede leerse que:

«El concepto de “Deuda elaborada según el PDE” se diferencia principalmente del concepto de “Pasivos totales” en que no

incluye los pasivos de las AAPP en poder de otras AAPP ni los créditos comerciales y otras cuentas pendientes de pago.»

Por último, en lo que respecta a la inmigración, no es una solución al déficit del sistema pues, como es evidente, quien cotiza será, en un futuro, perceptor de la pensión de jubilación. También ellos obviamente (como todo hijo de vecino).

Si queremos buscar una solución real, tenemos que fijarnos en la productividad. Sin productividad, no hay nada.

Un cordial saludo.

Gracias por el comentario, Censor. En este enlace dispone de información sobre el sistema alemán.

En cuanto a su cuestión sobre la deuda, puede consultar la nota metodológica que el Banco de España elabora a tal efecto. En la misma, puede leerse que:

«El concepto de “Deuda elaborada según el PDE” se diferencia principalmente del concepto de “Pasivos totales” en que no

incluye los pasivos de las AAPP en poder de otras AAPP ni los créditos comerciales y otras cuentas pendientes de pago.»

Por último, en lo que respecta a la inmigración, no es una solución al déficit del sistema pues, como es evidente, quien cotiza será, en un futuro, perceptor de la pensión de jubilación. También ellos obviamente (como todo hijo de vecino).

Si queremos buscar una solución real, tenemos que fijarnos en la productividad. Sin productividad, no hay nada.

Un cordial saludo.